Cada nuevo periodo, de presentación de la declaración de la Renta, surgen

una serie de dudas que muchos contribuyentes no pueden aclarar aunque se

esfuercen, ante ello no tienen más remedio que acudir al gestor, asesor o

abogado a que les resuelva todas sus dudas y les confeccione la declaración, o

en otro caso acudir a la Agencia Tributaria.

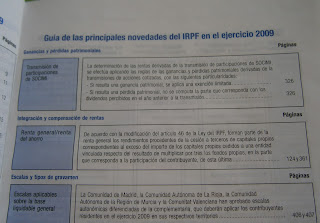

Además, como en anteriores ejercicios, ha habido algunas modificaciones

que suelen complicarlo todavía más. Por todo ello en este y siguientes

artículos próximos a su publicación en este blog, voy a intentar explicar de manera clara y

concisa algunas de las principales novedades, o por lo menos las que más dudas

y preguntas generan entre los contribuyentes.

Al final de cada apartado haré un breve resumen de lo redactado en él, para

mayor comprensión de las personas no habituadas al léxico jurídico y

financiero.

Exenciones relativas a premios de loterías

La ley 13/2011, de 27 de mayo, de regulación del juego, con vigencia desde

el 29 de mayo de 2011, en su disposición adicional trigésima tercera, establece

una novedad en materia de premios.

A partir de la entrada en vigor de esta ley, la exención de los premios

regulada en el artículo 7 ñ) de la LIRPF, salvo la relativa a los premios de

las loterías, solo resultará de aplicación respecto de los juegos que ya se

venían comercializando por las entidades organizadoras de juegos exentos, que

son las siguientes:

- Sociedad Estatal Loterías y Apuestas del Estado y de órganos o entidades de las CCAA

- Cruz Roja Española

- Organización Nacional de Ciegos Españoles

En síntesis: exceptuando los premios procedentes de loterías, solamente se

mantiene la exención para los premios procedentes de juegos que venían

comercializándose en fecha 29 de mayo de 2011. Por tanto, los premios

procedentes de nuevos juegos, no estarán exentos, aun cuando tengan cabida en

el ámbito del artículo 7 ñ) de la LIRPF.

Novedades sobre arrendamientos inmuebles y deducción para arrendatarios

Se han establecido una serie de modificaciones en la Ley 35/2006, de 28 de

noviembre, del Impuesto sobre la Renta, tanto en lo que respecta a las

reducciones para los arrendadores, como a las deducciones de los arrendatarios

que satisfacen las cantidades. A continuación se indican por separado.

Reducción por arrendamiento de vivienda

El porcentaje de reducción del rendimiento neto derivado del arrendamiento

de inmuebles destinados a vivienda se eleva del 50 al 60 por ciento.

Por otra parte, la exigencia de que los arrendatarios tuvieran hasta 35

años de edad para poder realizar la reducción del 100 por cien en el

rendimiento neto, se reduce a 30 años.

Para los contratos celebrados con anterioridad al 1 de enero de 2011, se

establece un régimen transitorio de manera que la edad del arrendatario se

ampliará hasta la fecha en que cumpla 35 años, exigencia vigente antes de la

modificación.

En síntesis: Los arrendadores, o personas que alquilan sus inmuebles,

podrán reducirse del rendimiento de sus alquileres el 60 por ciento. Y en el

caso de tener arrendado el inmueble a jóvenes de hasta 30 años (35 años, los

contratos anteriores a 1/01/11), la reducción será del 100 por cien.

Deducciones por alquiler de vivienda habitual

Con efectos desde el 1 de enero de 2011, se modifica el apartado 7 del

artículo 68 de la Ley 35/2006, quedando las deducciones de la siguiente forma:

Los contribuyentes cuya base imponible sea inferior a 24.107,20 euros

anuales podrán deducirse el 10,05 por ciento de las cantidades satisfechas en

el periodo impositivo por el alquiler de su vivienda habitual.

Ahora bien, existen unas bases máximas de deducción que son las siguientes:

a) Cuando la base imponible sea igual o inferior a 17.707,20 euros, se

podrán deducir hasta 9.040 euros anuales.

b) Cuando la base imponible esté comprendida entre 17.707,20 y 24.107,20

euros, se podrán deducir: 9.040 euros menos el resultado de multiplicar por

1,4125 la diferencia entre la base imponible y 17.707,20 euros anuales.

En síntesis: los contribuyentes que sean arrendatarios de un inmueble que

utilicen como vivienda habitual, podrán deducirse 10,05 por ciento de las

cantidades que abonen al arrendador, siempre que la base imponible sea inferior

a 24.107,20 euros anuales y con los límites indicados.

En el próximo artículo informaré de las novedades

para la declaración de la Renta sobre las deducciones por inversión vivienda

habitual y por obras de mejora en inmuebles. Para más información sobre temas

tributarios no duden en consultar la página oficial de la Agencia Tributaria: www.aeat.es, o si lo prefieren pueden realizarme alguna pregunta por medio de comentarios, les contestaré lo más rápido posible.

Lola Sancho Cabrera

No hay comentarios:

Publicar un comentario